2025年12月19日に上場予定のパワーエックス社(https://power-x.jp/)のビジネスモデル・資本政策遍歴・上場時の株主構成等について読み解いてみます。分析途中なので、都度Updateする予定です。

なお、出典は新規上場申請のための有価証券報告書(1の部)やパワーエックスのウェブサイト情報等を利用しておりますが、推測している部分もありますので、情報の正確性は保証しかねますので、各自、情報はご確認ください。

所感

設立直後から種類株式を発行していること、ラウンドが進んでも、J-Kissで調達をしていること、有償SOと無償SOの発行の組み合わせなどのストックオプションの発行戦略が考えられていること、単元株式制度を採用していること、従業員持株会制度が存在することなど、ユニークさがあり、色々な学びがありました。

また、資金調達先への受注の獲得、受注獲得からくる与信(借入)と戦略的に進められている印象があります。

シリアルアントレプレナーによる創業

伊藤代表執行役(伊藤ハム創業者のご令孫)は学生時代に起業した会社をZOZOに売却し、その後、ZOZOグループでで様々なプロダクト開発に関与。また、鍵本取締役会長は創薬ベンチャーを上場後、様々な会社の起業に関与。それ以外の社外取締役も経営経験が豊富なメンバーを会社設立段階から巻き込んでおり、シリアルアントレプレナーが起業しているケースとなります。

出典:パワーエックスウェブサイトから拝借しました。

ビジネスモデル

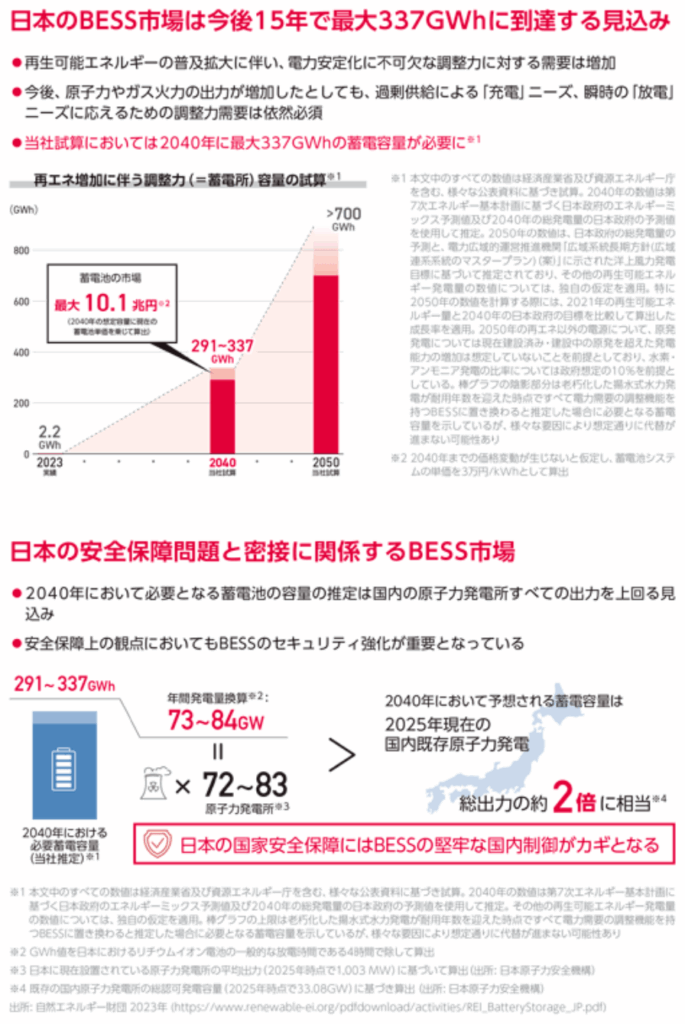

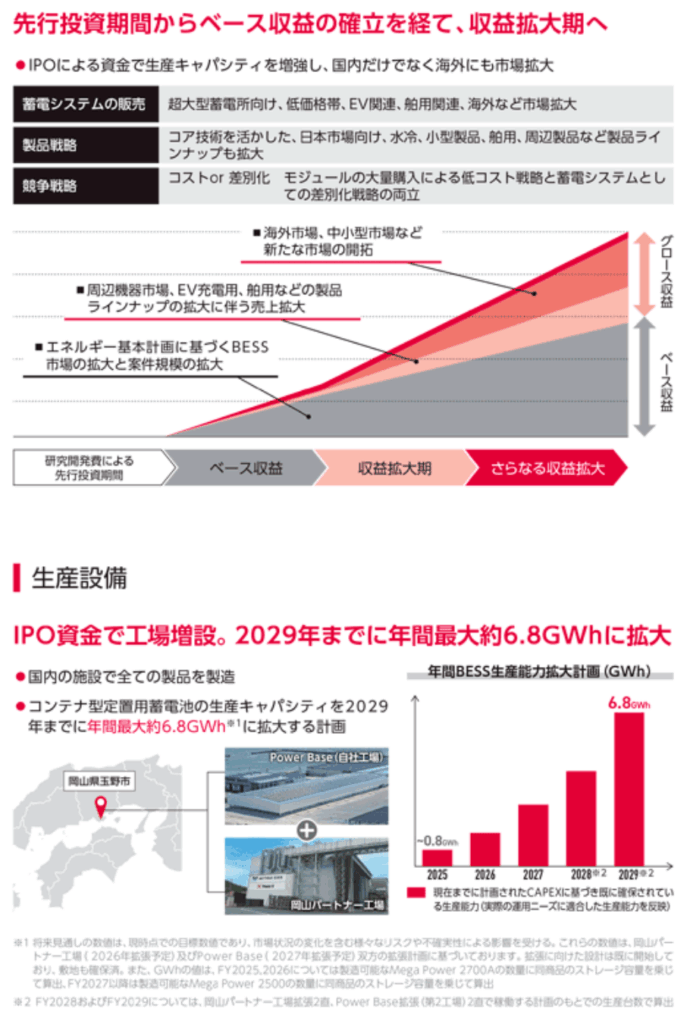

パワーエックスの事業はBESS事業(大型蓄電池販売事業)、EVCS(EV充電設備販売事業)、電力事業となっています。

現時点ではBESS(大型蓄電池販売事業)が売上の8割程度を占めているようであり、今後も市場の拡大を予測しているようです。

IPO後、海外への販売やEVCSなどの周辺機器販売の増加を目指し、工場を増設する見込みのようです。

収益の状況

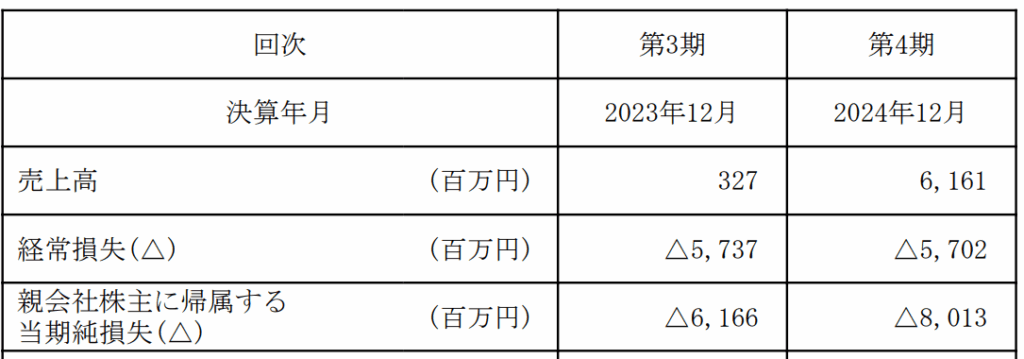

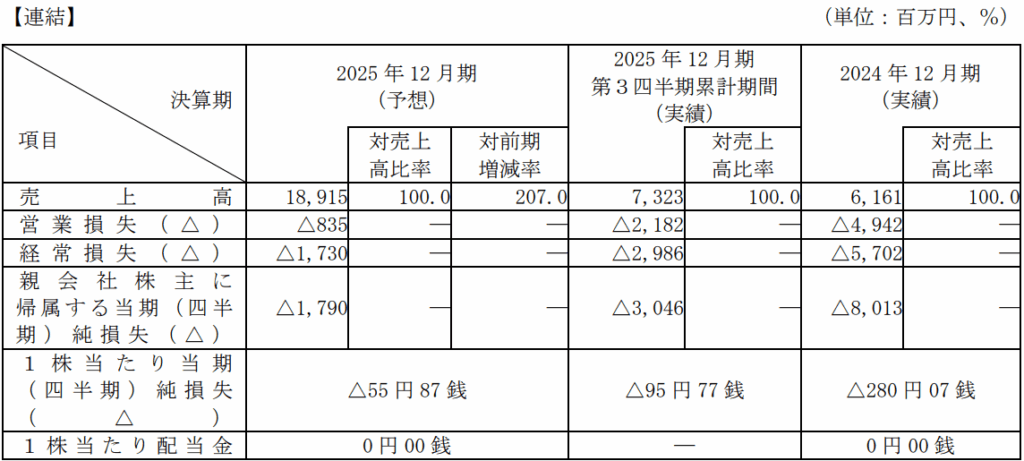

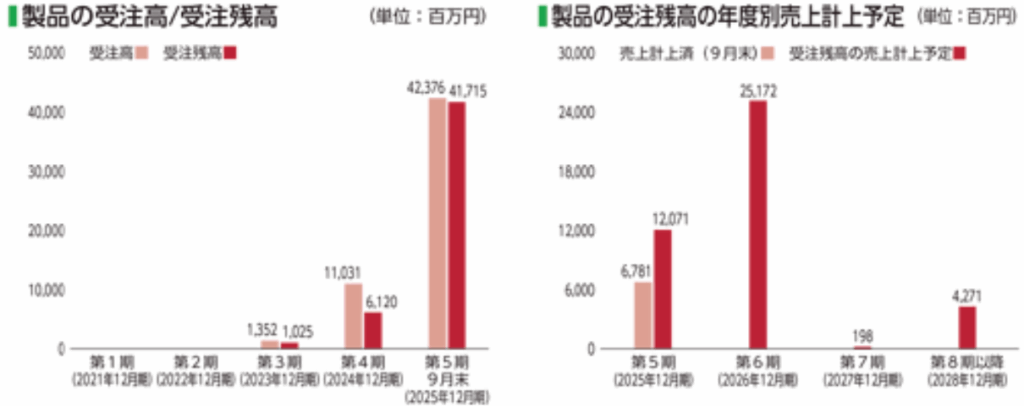

2024年12月期以降、大幅に受注が増加しており、売上高は急拡大していますが、まだ、赤字の状態であり、先行投資がかさんでいるようです。

しかしながら、2025年12月期の着地予想では大幅に赤字も減少しており、2026年12月期の受注残高も積みあがっていること、EBITDAベースでも改善傾向にあることから、上場後の黒字化が見える可能性を感じられます。

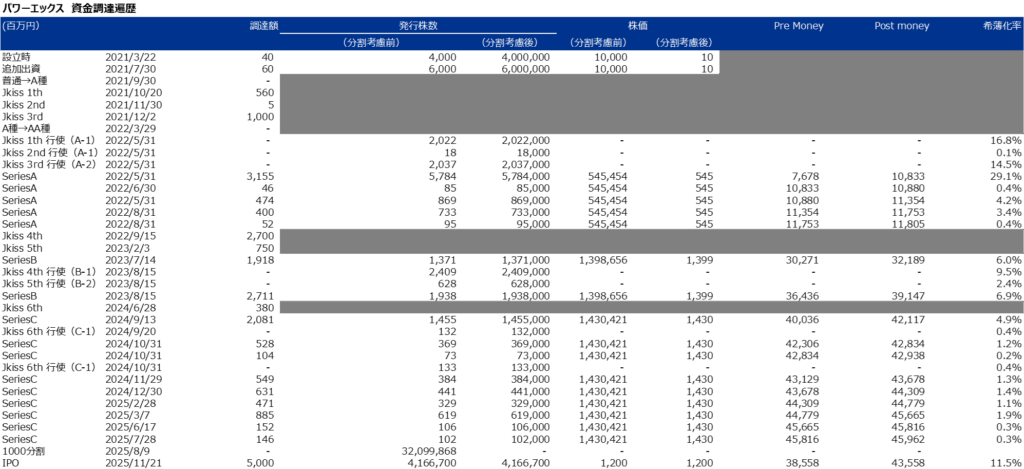

資金調達の変遷

特徴的な資本政策

※上記表は推定値も含みます。

シリアルアントレプレナーであり、特徴的な資本政策の変遷となっています。

特徴的な事項としては、以下のようなものがあります。

- 資金調達前から単元株制度を採用し、種類株式を発行している。

- J-KISS型新株予約権による資金調達(恐らくエンジェル投資的な資金調達)を設立初期からIPO約1年前まで計6回発行している。

- 従業員持株会を組織し、非上場の段階から持株会を運用している。

- いわゆる金融投資家が少なく、実需が見込める事業会社から調達し、それを事業につなげている。

設立時(単元株式の採用・種類株式の発行)

会社設立(2021年3月)段階では、伊藤代表執行役および鍵本取締役会長の資産管理会社が100百万円で会社を設立しているところからスタートしています。

そして、初回の資金調達前において、普通株式に対して、単元株制度を採用しています(普通株式10株、各資金調達ラウンドで発行している優先株式も10株単位)。

また、単元株式を設定すると同時に設立時発行株式のうち、半分(5,000株)をA種株式(のちに、AA株式に名称変更)を発行しています(なお、AA株式は単元株制度を採用していません)。

2021年10~12月 初回調達(J-Kiss型新株予約権 1st, 2nd, 3rd)

2021年10月~12月にかけて、3回、J-Kiss型新株予約権を発行しており、1,565百万円の資金調達を行っています。

1回目 112個(転換株式数:2,022株)

2回目 1個(転換株式数:18株)

3回目 200個(転換株式数:2,037株)

※発行価額はいずれも5百万円/個

※バリュエーションキャップは3,000百万円、ディスカウントは0.5と推察

※公開情報からは誰にどれだけ付与したかは不明ですが、エンジェル投資家が含まれていると推察しています。

2022年5~8月 シリーズA(A種株式)

2022年5月~8月にかけて、シリーズAの資金調達をおこなっています。

Valuationとしては、Preで76億円、Postで118億円、調達額は約41億円となっています(希薄化率は35%程度)。

また、調達額が大きいため、投資家数も多く集められています(Spiral Capital Japan Fund2号投資事業有限責任組合、日本瓦斯株式会社、日本郵船株式会社、Double Hawkfeather Pte. Ltd.、Southern Route Maritime, S.A.、BEMAC株式会社、 Caesar Sengupta、Paolo Cerruti、当社従業員1名、樋口 敦士、浅田 一憲、山本 康正、吉野 次郎、Ben Ferguson、合同会社 K4 Ventures、東京センチュリー株式会社、三井物産株式会社、Japan Airlines & TransLink Innovation Fund, L.P.、みずほ成長支援第4号投資事業有限責任組合、株式会社三菱UFJ銀行、未来創造投資事業有限責任組合)※太文字はリードインベスター

2022年9月~2023年2月 プレシリーズB?(J-Kiss型新株予約権 4th, 5th)

シリーズAの調達直後の2022年9月~2023年2月にかけて、3,450百万円の資金調達をJ-Kiss型新株予約権にて調達しています。

4回目 540個(転換株式数:2,409株)

5回目 150個(転換株式数:628株)

※発行価額はいずれも5百万円/個

※バリュエーションキャップは24,000百万円、ディスカウントは4回目が0.8、5回目は0.85と推察

投資家としては、・JA三井リース株式会社、損害保険ジャパン株式会社、正栄汽船株式会社、株式会社辰巳商会、四国電力株式会社、アンカー・シップ・パートナーズ グループ、その他事業会社、MY.Alpha Management HK Advisors Limited、株式会社ちゅうぎんキャピタルパートナーズ、フードテクノエンジニアリング株式会社、その他、個人投資家とのことでした。

プレスリリース:パワーエックス、 自社蓄電池工場の建設や事業拡大に伴う、27億円の追加資金調達を実施。

プレスリリース:株式会社パワーエックス、7.5億円の追加資金調達を実施

2023年7~8月 シリーズB(B種株式)

2023年7~8月にかけて、シリーズBの資金調達をおこなっています。

Valuationとしては、Preで302億円、Postで391億円、調達額は約46億円となっています(希薄化率はJ-Kiss転換を含めて22%程度)。

なお、スタートアップ投資には珍しいですが、シリーズB,CはFAとしてMUMSS(三菱UFJモルガンスタンレー証券)が関与しているようです。

また、パワーエックス従業員持株会が出資しているという点も特徴的であろうかと思います。(非上場ではあまり見かけない)

投資家:センコーグループホールディングス株式会社、ナミックス株式会社、株式会社脱炭素化支援機構、Spiral Capital Japan Fund2号投資事業有限責任組合、日本瓦斯株式会社、東北電力株式会社、石油資源開発株式会社、株式会社安川電機、NEC and Translink Orchestrating Future Fund, L.P.、森トラスト株式会社、日本瓦斯株式会社、Benjamin William Ferguson、Japan Airlines & TransLink Innovation Fund, L.P.、FRONTIVE X LIMITED、パワーエックス従業員持株会、池添 通則(執行役)

2024年6月 プレシリーズC?(J-Kiss型新株予約権 6th)

シリーズCの調達直前の2024年6月に380百万円の資金調達をJ-Kiss型新株予約権にて調達しています。

6回目 76個(転換株式数:132株)

※発行価額はいずれも5百万円/個

※バリュエーションキャップは1,398,656円/株、ディスカウントは0.9と推察

本調達はステルスで行われているようで、詳細な投資家情報はわかりませんでした(公開資料を見る限り、執行役などにも付与しているようです)。

2024年10月~2025年7月 シリーズC(C種株式)

2024年10月~2025年7月にかけて、シリーズCの資金調達をおこなっています。

Valuationとしては、Preで400億円、Postで459億円、調達額は約56億円となっています(希薄化率はJ-Kiss転換を含めて13%程度)。

後半ラウンドであるものの、個人投資家がかなりの数がおり、複数回資金提供しているという点が特徴的です。また、代表執行役である伊藤氏の資産管理会社(株式会社FAROUT)からも調達をしており、調達が難航したのではないかと思料されます。

投資家:戸田建設株式会社、SMBC日興証券株式会社、株式会社中国銀行、パワーエックス従業員持株会、ちゅうぎんインパクトファンド投資事業有限責任組合、FRONTIVE X LIMITED、吉田 誠之助、小川 雅人、王 貞治、Spiral Capital Japan Fund 2 号投資事業有限 責任組合、東邦瓦斯株式会社、松田 久、株式会社FAROUT、東邦瓦斯株式会社、株式会社FAROUT、豊田通商株式会社、Nagata and Company株式会社、伊藤忠商事株式会社、永伸商事株式会社、寺田 親弘、中村 春雄、今治造船株式会社、正栄汽船株式会社、大西 英之、川﨑 敦司、王 貞治、株式会社三菱UFJ銀行、Solaris ESG Master Fund LP、パワーエックス従業員持株会、浅田 一憲、浅田 風太、永伸商事株式会社、佐藤 昌子、チェン ミンミン、呉 兆顕、株式会社ウェルフェアグループ、青木 良好、国吉 誠、宮原 一郎、夕田 清史、大江 太人、従業員

2025年12月 IPO

Valuationとしては、Preで385億円、Postで435億円、調達額は約50億円となっています(希薄化率は11%程度)。だシリーズCからはダウンラウンドですが、比較的前回ラウンドに近い水準を保ったという印象。

公募:50億円

売出:50.7億円

売出(OA):15億円

となっています。主幹事会社はFAからに引き続き、MUMSSのようです。

また、三井物産や東京センチュリーなどは今の株式のすべてを売り出して持ち株ゼロになるようです。

その他デットファイナンス

2025年3月において、コミットメントライン(4,000百万円)を設定(アレンジャーはみずほ銀行、参加銀行は三井住友銀行、三井住友信託銀行)しており、短期借入金のリファイナンスなどとして活用しているようです。

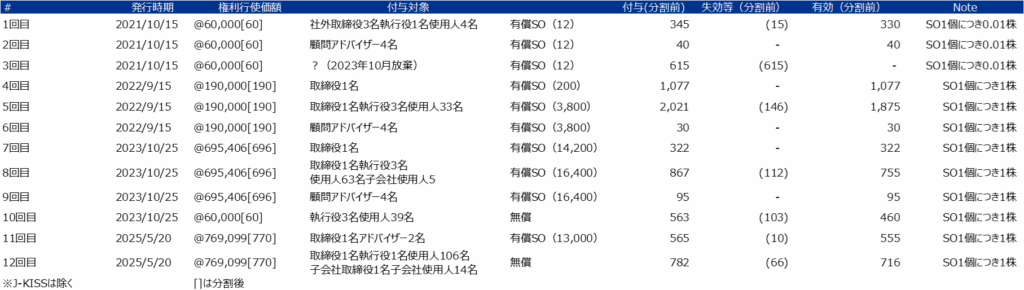

ストックオプションの発行状況

基本的には有償SOを発行しており、上場までに4度(12回)発行しています。

なお、ストックオプションは発行の都度、DCF法に基づいて算定しており、その時点における「普通株式」の株価を権利行使価額としているものと考えられます。また、基本的にはIPO以降権利行使が認められ、かつ、べスティング条項が付与されています(上場後、即現金化できない仕様)。

初回発行(2021年10月)

初回はJ-Kissによる初めての資金調達のタイミングで発行しています(1~3回新株予約権)。初期的に関与してもらった社員、役員、アドバイザーに対して発行しており、株式に準じた内容で発行されています。なお、3回の発行先は不明ですが、おそらく離脱によってすべての権利が執行しています。

また、1~3回(2021年10月発行)はストックオプション1つにつき0.01株を付与することになっています。

2回目発行(2022年9月)

2回目発行はシリーズAの調達直後に発行しています(4~6回新株予約権)。いずれも有償SOですが、4回目のストックオプションの価額が200円/個であるのに対して、5,6回目のストックオプションの価額は3,800円/個となっています。これは、4回目新株予約権(おそらく伊藤代表執行役向け)だけ、株価要件が付帯されているため、相違しているものと推察されます。

3回目発行(2023年10月)

3回目発行はシリーズBの調達直後に発行しています(7~10回新株予約権)。3回目は有償SOに加えて無償SOも発行しています。有償SOの基本的な考え方は2回目発行と同じです。7回目のストックオプションの価額が14200円/個であるのに対して、8,9回目のストックオプションの価額は16,400円/個となっています。

なお、無償SOの権利行使価額は初回発行と同じ条件で設計されています。これは従業員が増えてきたことに伴い、ストックオプションの権利行使価額が高く、インセンティブとしての効果が発揮されにくいことに考慮したものではないか、考えています。

4回目発行(2025年5月)

4回目発行はシリーズCの調達中に発行しています(11,12回新株予約権)。4回目の発行に対する基本的な考え方は3回目発行と同じです。ただし、3回目と異なり、無償ストックオプションの権利行使価額は直近株価で設定されているものと推察され、3回目発行と比べて、インセンティブ効果が少ないものと考えられます。

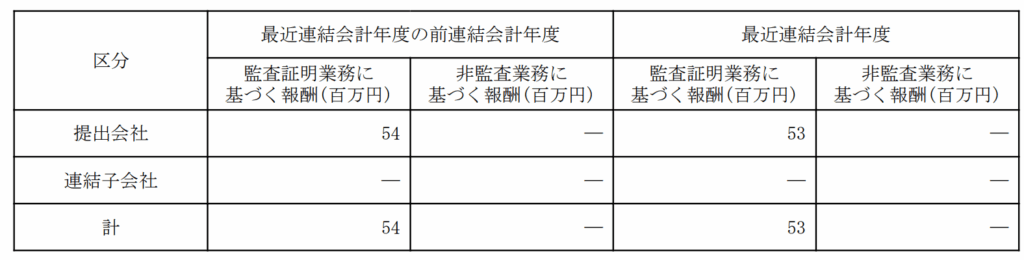

監査法人の状況

監査法人は有限責任監査法人トーマツです。

監査報酬は最近事業年度の前事業年度が54百万円、最近事業年度が53百万円と、比較的支払額が多くなっています。

その他の気づいたこと

設立時において種類株式を発行していること

パワーエックスでは、初回J-kissの発行時、普通株式のうち半分をA種株式(のちにAA種株式と名称変更)に変換しています。種類株式に付与されている内容は、①普通株式を対価とする取得請求権②普通株式を対価とする取得条項となっています。資金調達、ストックオプション発行と合わせての変更ですが、目的が推察できていません・・・

設立以後、減資を行っていない

一般的なスタートアップでは、外形標準課税の適用を避ける目的で、資本金1億円を超えないように、資金調達の都度、減資をすることが一般的ですが、パワーエックスでは減資を行わずに来ています。

これは、電気供給業(小売電気事業等・発電事業等を除く)の場合、事業税は収入割のみとなっていることから、資本割が課されないため、あえて減資をしていないものではないかと推察しています。

指名委員会等設置会社であること

パワーエックスでは会社の機関として、2022年3月から指名委員会等設置会社をしています。スタートアップとして、指名委員会等設置会社を選択していることもさることながら、そもそも設立して1年半程度で指名委員会等設置会社に移行しているのは特徴的です。

また、指名委員会等設置会社は会計監査人を設置する必要があるため、その時点で有限責任監査法人トーマツがアサインされており、会計監査がスタートしています。

従業員持株会が存在し、資金調達ラウンドでも株式を取得していること

シリーズB以降、従業員持株会が資金調達ラウンドに参加し、株式を取得しています。大企業では導入されている事例を見かけますが、スタートアップではあまりない事例のように感じます。

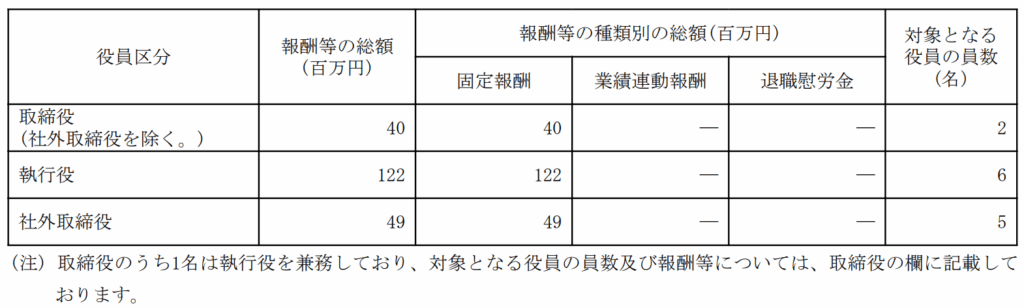

役員報酬

取締役の報酬は2名で40百万円、執行役の報酬は6名で122百万円となっています。また、パワーエックスは指名委員会等設置会社であるため、社外取締役が5名存在しており、報酬は49百万円となっています。一般的な社外監査役(スタートアップ)の報酬だと10百万円を超えることがほとんどないことを考えると報酬は高め(ただし、監督責任は多い)ということになろうかと思います。